1 基本信息和总结

时间:2023年7月03日

官网:https://www.pendle.finance/

推特:https://twitter.com/pendle_fi

**作者:**日月小楚(个人推特:https://twitter.com/riyuexiaochu)

1)Pendle是一款本息分离的协议,它可以将LSD代币分成代表本金的PT代币和代表收益的YT代表,通过买卖YT代表,可以对未来收益进行买卖。

2)Pendle的产品具有很大的创新,23年开始借助了LSD的东风,TVL上涨了7倍。但是Pendle产品的背后逻辑比较复杂,普通人比较难懂。Pendle为此做出了两个简单易懂的产品,1是折扣购买代币,2是质押挖矿,例如stETH的质押池,如果有vePendle的加成,最高年化可达66%。

3)在Pendle代币中,机构投资的Pendle已经在22年4月解锁全部解锁。而团队部分,在23年4月28日是最后一笔解锁。

2 项目介绍

Pendle是一种无需许可的 DeFi 收益交易协议,目前建立在以太坊区块链上,用户可以在其中执行各种收益管理策略。

Pendle将收益型代币包装成SY(标准化收益代币),然后SY 被分成的本金和收益部分,分别是PT(代表本金的代币)和YT (代表收益的代币),并允许它们通过自定义V2 AMM进行交易。以aUSDC举例,Pendle把aUSDC标识为SY-aUSDC,用户可以将1个SY-aUSDC分成两个分别为1个PT-aUSDC 和1个YT- aUSDC。PT-aUSDC代表着本金,1:1对于着aUSDC,而YT- aUSDC代表着 aUSDC的收益

收益型代币是指未来会有一定收益的代币,比较典型的就是质押代币。比如ETH质押的stETH、rETH等都是收益型代币

通过在 DeFi 中创建收益市场,Pendle 释放了收益的全部潜力。Pendle 使用户能够执行高级收益策略,例如:

-

打折做多资产

-

低风险、稳定增长的固定收益

-

长产量

-

上述任何策略的组合

投资机构

2021年 Pendle进行了私募轮的融资,融资总额370万美金,投资机构包括:

Mechanism Capital*, HashKey Capital, Crypto.com Capital, CMS Holdings, imToken Ventures, Spartan Group, Alliance DAO, Lemniscap, LedgerPrime, Parataxis Capital, Signum Capital, Harvest Finance, Youbi Capital, Sora Ventures, D1 Ventures, Origin Capital, Bitscale Capital, Fisher8 Capital, Hongbo, Taiyang Zhang, Strategic Round Capital, BitLink

3 主要产品功能

折扣价购买代币(普通)

以一定的折扣价格购买代币,是Pendle面对普通用户的一个产品。现在支持USDT、ETH和APE,和ARB链上的GLP和DAI,其中ETH有来自Lido 和Frax的。每个产品都有一定的时间期限,时间越长,折扣率最高。折扣购买代币是Pendle协议,以简单易懂的方式给普通用户开放的产品。

但是,如果单单是这个产品,在其它类似产品中并没有竞争的优势。而实际上,在专业用户的pro版本中,有着更为丰富的金融产品。

PT/YT的铸造和买卖(PRO)

在PRO功能中,用户可以铸造PT资产和YT资产,可以到期赎回SY资产。并且可以对PT/YT资产进行买卖。

我们假设,你有 100 aUSDC,预计年华收益为 5% ,在一年后你拥有105 aUSDC。现在有了Pendle协议,你还可以aUSDC 分为 100 PT- aUSDC- 和 YT-aUSDC。那么现在你可以进行三种选择

1)如果你觉得年华收益率会下降,比如说现在以太坊上海升级后,你觉得质押ETH比例会增加,会导致质押收益率下降,那么可以选择卖出YT资产,相当于提前兑现收入。在一年到期的时候,你可以买回YT资产,跟PT资产配对,兑换成SY资产。

2)如果你觉得年华收益会上升,那么可以买入YT资产,因为YT资产未来会增值。由于YT资产代表的是收益率,价值要比本金要便宜。比如100个aUSDC中,YT资产价值5美金。这相当于,你可以放大了20倍的收益。

3)如果你觉得收益率会保持不动,那你可以提供流动性池子,为买卖PT、YT资产的用户提供流动性。而你可以在获得原有收益的情况下,额外获得交易手续费。

Pendle AMM

PT/YT资产的买卖是pendle最核心的问题,但是不同是uniswap这种AMM模式,这种与利息有关的资产,必须考虑日期的问题。所以Pendle AMM,这是一个专门为收益市场设计的协议。AMM 曲线会随着时间的推移发生变化,以反映随着时间的推移产生的收益,并在 PT 接近到期时缩小其价格范围。随着 PT 接近到期,可能的价格范围缩小,从而将流动性集中在一个有意义的范围内,这会提高资本效率以交易收益率。

Pendle AMM的核心是SY = PT + YT。从上面的常数可以看出PT和YT之间有一种反向关系。我们可以利用价格的反向关系,使用PT-SY交易对实现PT和YT资产的同时交易。如果你想购买PT资产,交易路基为:

-

买方将 SY 发送到掉期合约(从任何主要代币自动路由)

-

合约从池中提取更多的 SY

-

来自所有 SY 的 Mint PT 和 YT

-

将 YT 发送给买家

-

为 SY 出售 PT 以返回步骤 2 中的金额

总之,Pendle AMM协议是DeFi领域的一项强大创新。它提供了一种新的方式,可以实现PT和YT资产的自动交易,从而有效提高流动性和资本效率。我们很兴奋地看到这项新技术将如何影响DeFi市场,并为收益生成带来新机遇。

流动性池子

是流动性的池子挖矿,是Pendle 面对用户的第二个产品,在普通页面,用户可以直接存入,操作上与其他协议的质押挖矿差不多,不同的需要选择不同的LSD资产,和不同的时间。在pro页面,实际上都是PT和SY资产的LP池子,例如SY-stETH 和 PT -stETH LP池子,由于PT-YT本质上同一类,可以进行闪兑。另外,池子寻找存入单一资产,是因为Pendle协议可以0价格影响的zap

零价格影响Zap

在 Pendle 上,用户可以选择激活零价格影响模式,这允许他们在不影响价格的情况下向 PT/SY 池提供流动性。通常情况下,在增加流动性时,一部分标的资产用于从 PT/SY 池中购买 PT,其余部分打包到 SY 中。但是,这次购买 PT 可能会造成价格影响。

启用零价格影响模式后,底层资产将完全包裹在 SY 中,其中一部分用于铸造 PT 和 YT。然后将 PT 和剩余的 SY 用于提供流动性,同时将 YT 返回到用户的钱包。这消除了购买 PT 的步骤,从而避免了任何潜在的价格影响。

4 项目现状

根据defillama显示,现在Pendle的TVL为127M。从时间上看,从22年12月开始,Pendle的TVL出现了比较快速的增长,从7M增长到127M,整整增长了将近18倍。

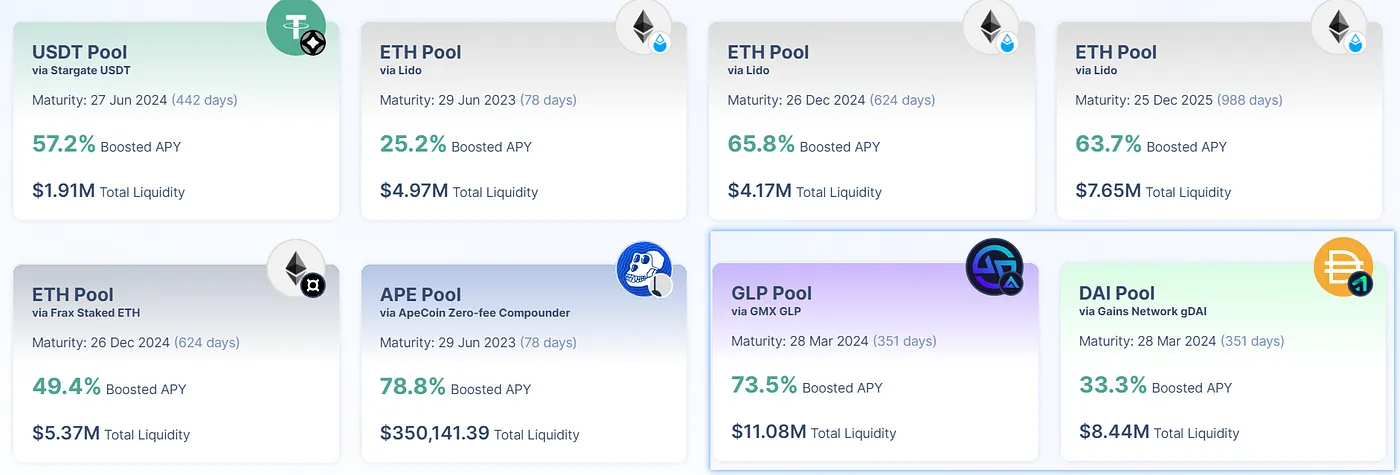

TVL来源分别为Arbitrum链上的GLP Pool(GMX、351天) DAI Pool(Gains, 351天),和ETH Pool(Lido 988天)。在质押池中的年华收益普遍比较高,其中最高的是APE的池子。

但是,作者在研究中发现一个异常,在流动性池子非常高的情况下,价格影响非常大。作者分别测试了stETH-YT stETH,流动性池子由418万美金。但是购买2万美金的YT资产,价格影响要高达14.6%。又测试了购买YT-sfrxETH,依然有这个现象。

作者在两天时间内,测试了3次,都是如何。所以并不知道这个现象的结果。在日后的再次研究中,我们会跟进这个问题。在这里也提醒使用者,注意购买YT资产的价格 影响。

5 代币经济学

根据官方数据,截止到2022年10 月,Pendle的量为235M,其中

-

23M是用于激励

-

46M是生态基金的

-

13M是团队未解锁的额度,到 2023 年 4 月全部解锁完。

-

152M处于外部流通中,

2022 年 10 月,每周排放量为 667,705,每周减少 1.1%,直到 2026 年 4 月

vePendle

-

质押Pendle可以获得vePendle。获得的vePENDLE 与质押的数量和锁仓时间有关(最多 2 年)。vePENDLE 值会随着时间衰减,并在锁定时间结束后变为零。然后质押的 PENDLE 将被解锁。

-

vePendle拥有治理投票的权力,投票奖励池子的分配,并且拥有vePendle越多,获得收益越多。

-

vePendle拥有分红权,从 YT 产生的所有收益中收取 3% 的费用。目前,这笔费用的 100% 分配给 vePENDLE 持有者。到期未赎回的 PT 的部分收益也将按比例分配给 vePENDLE 持有者。

-

vePendle可以增加LP池中的奖励,最高增加持有人250%的收益。

6 链上数据分析0703

https://etherscan.io/token/0x808507121b80c02388fad14726482e061b8da827#balances

23年07月03日,Pendle的231M ,其中包括了13.9M在Arbtirum的链上。另外还有8M在AVAX链上,并没有统计在内。

排名地址1:质押Pendle获得vePendle的池子

排名地址2:生态系统的份额,剩余23M。转出过一笔23M的到一个地址,进行了派发

排名地址3:Arbtirum跨链桥

排名地址4:用于派发团队/投资机构解锁的代币,地址内是团队已经解锁但是并没有移动的代币

排名地址5:单币质押池,之前的质押活动,现在基本已经不用

排名地址6:推测是预留的做市的筹码,从生态系统的派发地址转入12M,转出2M到做市商Jump,剩余的未动

排名地址7:推测是crypto.com的冷钱包

排名地址8:未知,推测是anyswap的跨链桥

排名地址9:挖矿奖励池

排名地址10:未解锁的团队的份额。

投资机构和团队筹码

在初始中,项目方将94.9M的Pendle转入0x8849d0d4c35679aA78Df1b5B4CecA358d57635dF的地址,该地址在解锁的时候将对于的代币数量转入尾号659A的地址,由659A进一步分发。可以看到机构投资的Pendle已经在22年4月解锁全部解锁。而团队部分,在23年4月28日是最后一笔解锁。